デジタル通貨で変わる子どもの金銭教育—キャッシュレス時代の新常識

キャッシュレス化の進展とデジタル通貨の普及

近年、社会全体でキャッシュレス決済が急速に普及しており、日本政府は2025年までにキャッシュレス決済比率を40%程度、将来的には80%を目指しています。実際、2019年から2022年にかけて日本のキャッシュレス決済取引は36%増加し、新型コロナウイルス感染症の影響も相まって現金離れが進んでいます。

こうした「お金のデジタル化」は、ビットコインなどの仮想通貨や各国が検討するCBDC(中央銀行デジタル通貨)など新たな形態の通貨の普及とも重なり、一層拍車がかかっています。中国ではデジタル人民元、米国ではデジタルドルといった試みが進む中、日本でも貯金箱文化が変容するなど、子どもがお金と触れ合う方法が大きく変わりつつあるのです。

本記事では、デジタル通貨が普及する未来において子どもの金銭教育がどう変化し、保護者は何を意識すべきかを解説します。

目次

子どもの金銭教育の変化

現金からデジタル管理への移行

従来、子どもの金銭教育は「現金を手渡しする」形で行われてきましたが、キャッシュレス化が進むにつれ、カードやスマホ上の数字を通じてお金を認識する機会が増えています。日本でも銀行の硬貨入金手数料導入などにより、500円玉を貯める伝統的な方法が難しくなりました。

- ポイント:

- 物理的な小銭や札束ではなく、デジタルな残高管理が主流に

- お金の有限性が実感しにくい懸念

お金の見えない化がもたらす影響

一方で、スウェーデンの事例では、現金ほぼゼロでも子どものお金理解度に大差ないとの研究結果も報告されています。大切なのは現金の有無より教育の仕方だという指摘です。

- 具体例: プリペイド式ICカードを“魔法のカード”と勘違いする子がいる一方、アプリの収支記録を見れば十分に金銭感覚を育めるケースも

CBDC(中央銀行デジタル通貨)の基礎知識

子どもへの影響と将来の展望

CBDCとは、中央銀行が発行するデジタル通貨で、電子マネーや民間QRコード決済とは異なりそれ自体が法定通貨です。日本銀行も2021年から実証実験を行い、中国ではデジタル人民元が一般消費者の送金に用いられています。

- 子どもへの影響:

- 親からおこづかいを「デジタル円」で直接チャージされる時代が来るかも

- 「お金=スマホ上の数字」という感覚が当たり前になる

- プログラム可能性により、一定の利用制限を課す仕組みも理論上可能だが、プライバシーや自由の観点が議論の対象に

デジタルおこづかい管理アプリの実例

国内アプリの特徴

三井住友カードの「ハロまね」など、日本国内でも子ども向けのおこづかい管理アプリが登場し、親子連携や仮想銀行機能を利用して利息や為替を学ぶ仕組みを取り入れています。

- メリット: 楽しく継続的に金銭感覚を育める、収支を親子で見える化できる

- 注意点: デジタル管理に偏りすぎると現金経験が不足しがち

海外の先進事例

イギリスの「GoHenry」や米国の「Greenlight」は、6~18歳向けプリペイドカードとアプリを組み合わせ、リアルなカード決済体験を通じてお金の動きを学べるサービスとして人気。さらに「Pigzbe」のようにブロックチェーンを活用したデジタル貯金箱も登場しています。

- 海外トレンド: 子ども向けデビットカード市場が急拡大し、金融教育×テクノロジーが加速

メリットとデメリット

- メリット:

- 実践的な学び(本物のお金をリアルタイムで管理)

- 親子コミュニケーションの活性化

- 不正利用時の停止機能や利用制限など、安全面の管理機能

- アプリを通じた金融知識の習得

- デメリット:

- 現金に触れる機会が激減し、実感がわきにくい

- 端末故障やシステム障害への依存リスク

- 有料サービスや為替リスクがある海外サービスのコスト

- データ収集によるプライバシー懸念

- 学習効果の個人差が大きい

セキュリティとリスク管理

フィッシング詐欺・プライバシー保護

デジタル化されたおこづかいは、フィッシング詐欺やマルウェアなど新たな脅威の対象になります。子どもは「無料でゲーム通貨をあげる」といった誘いに乗りやすいため、**「パスワードは教えない」「怪しいリンクを開かない」**などを徹底する必要があります。

親の管理方法と対策

- ペアレンタルコントロール:アプリ連携で利用範囲を制限したり、不審な取引をブロック

- スマホのセキュリティ設定:二要素認証や定期アップデートなど基本対策を忘れずに

- 定期的なモニタリング:取引履歴や残高を親子でチェックし、不審点を早期発見

未来展望と保護者の役割

金融教育を早期スタートするポイント

ウェーデンの事例では、8~9歳でもカード決済やキャッシュレスに慣れている子どもが珍しくありません。日本でも2022年から高校家庭科で金融教育が必修化されるなど、子どもにとってお金を学ぶハードルは低くなりつつあります。

- 早期教育のメリット: トラブルを避け、自分で判断する力を育む

日常生活での学びと失敗経験

- スマホ決済などを「見える化」して、支出履歴を親子で話し合う

- 一部は現金で渡し、アナログとの併用でお金の重みを実感させる

- 子どもが使いすぎたり課金しすぎた場合は、頭ごなしに叱るのではなく学びの機会に

結論・まとめ:デジタル通貨時代の子ども金融教育とは

デジタル通貨やキャッシュレスが進む社会では、子どものおこづかい管理もアプリやスマホウォレットが主流になり、現金をほとんど触れない世代が登場するかもしれません。しかし、お金そのものの価値や責任は決して変わるものではありません。

保護者としては、デジタル時代のセキュリティリスクやプライバシー問題を把握しつつ、子どもに正しい金銭感覚を育む場を提供してあげることが重要です。**「お金をどう扱うか」**に関する親子の対話を大切にし、デジタル×アナログの両面でバランスよく学べる環境を整えましょう。

今後もキャッシュレス社会が加速し、AIを活用した高度な家計管理や投資サービスが広まることが予想されます。そうした未来に備え、早い段階から金銭教育を進めておくことで、子どもは自信をもってお金のやりとりを行い、リスクにも対応できる大人へと成長していくでしょう。

「つくりたい!」を叶える—Little HOPPERのデジタルものづくり教室

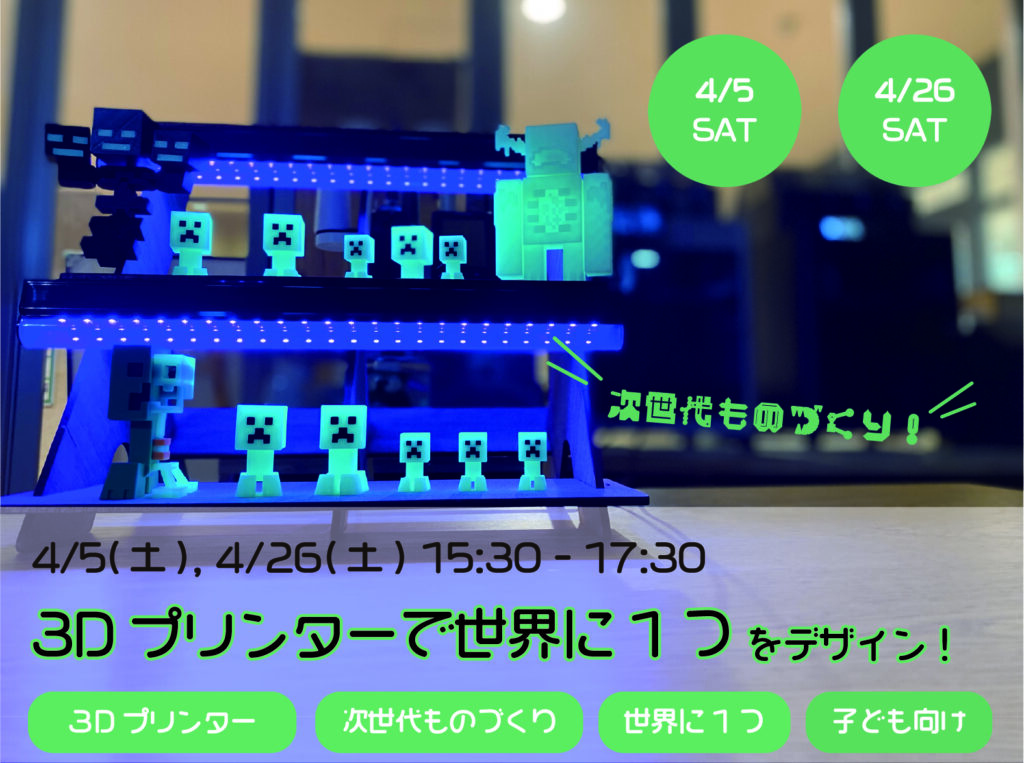

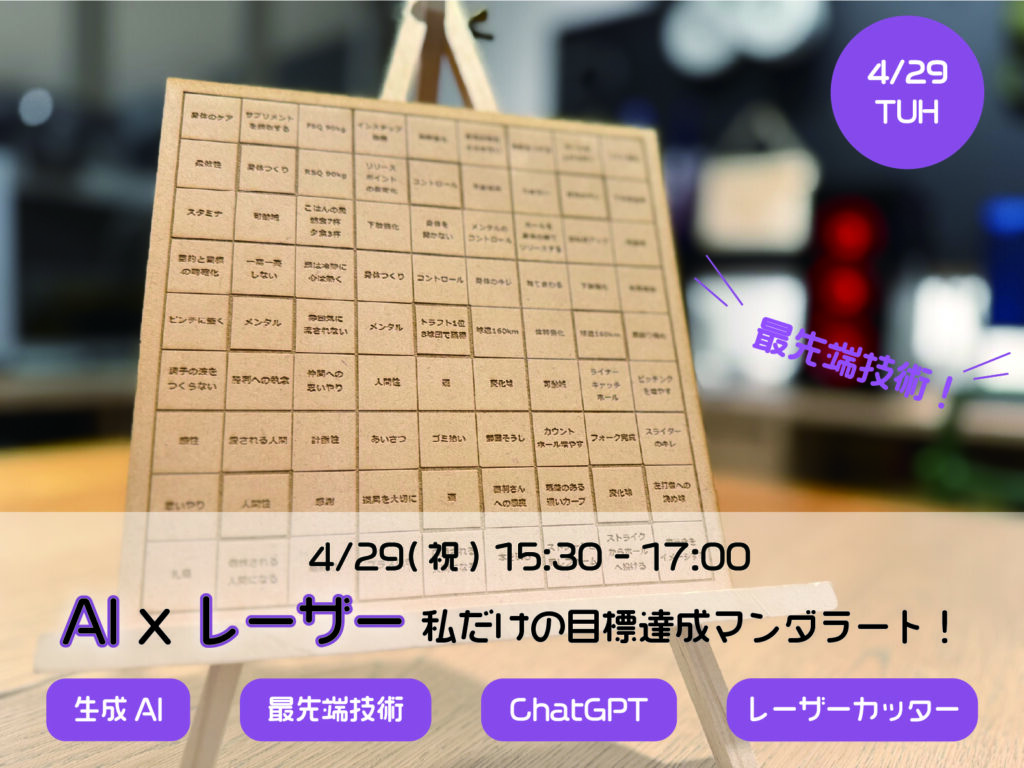

もし「最新のテクノロジーを使って、子どもの未来を広げたい」とお考えなら、Little HOPPERのデジタルモノづくり教室 がおすすめです。3Dプリンターやプログラミングなど、最先端の教材と手厚いサポートで、子どもたちの「つくりたい」をかたちにする力を育てます。

まずは下記リンクから体験レッスンをお申し込みいただき、新時代の学びを実感してみてください。